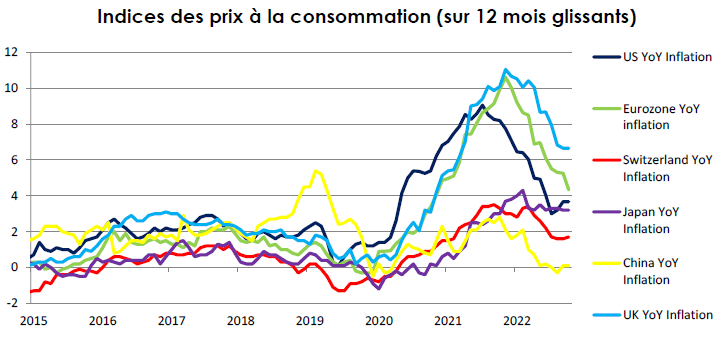

Au mois de septembre, plusieurs banques centrales ont eu des réunions liées à leur politique monétaire. Mis à part la Banque centrale européenne (BCE), aucune d’entre elles n’a annoncé de nouvelle hausse de son taux directeur. Cela alors que les taux d’inflation, qui étaient en baisse constante depuis les plus haut constatés en 2022, semblent désormais se stabiliser à un niveau bien au-dessus des niveaux d’avant 2021, voire à amorcer une reprise à la hausse (sauf en Chine).

De manière générale, les banques centrales semblent désor-mais vouloir se mettre dans une position attentiste en espérant que le resserrement monétaire qui s’est fait jusqu’à présent sera suffisant pour dompter l’inflation et la faire revenir à un niveau supportable sur le long terme. En effet, les hausses suc-cessives des taux directeurs qui se sont faites depuis le dé-but 2022 pèsent de plus en plus sur l’activité économique. Les instituts monétaires ne veulent donc pas prendre le risque de faire ralentir l’économie plus que nécessaire.

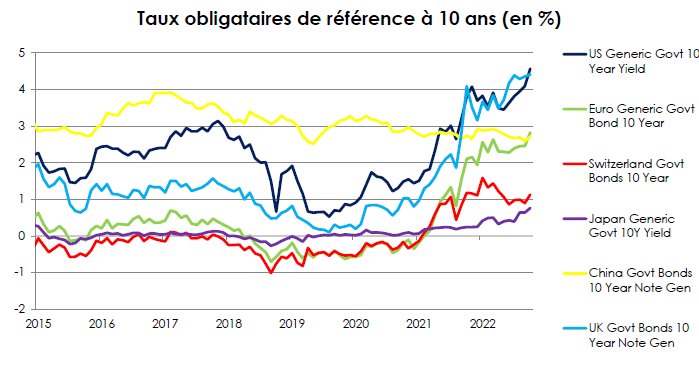

Cependant, les banques centrales n’ont pas autant de pouvoir sur les taux obligataires qu’elles en ont sur leur taux directeur. Ce dernier est une sorte de taux au jour le jour interbancaire, ou du moins il l’influence fortement, tandis que les taux obligataires ou taux longs, dont les obligations d’État sont utilisées comme référence sont un taux de marché. Bien sûr que les banques centrales influencent partiellement les taux longs par le biais des monétisations des dettes étatiques, mais le marché a une beaucoup plus grande influence sur les taux longs. Dans ce sens, la récente reprise de la hausse des taux obligataires de référence semble indiquer un changement d’humeur du marché.

Cette reprise de la hausse des taux longs implique plusieurs choses. Tout d’abord, la poursuite de la baisse des marchés obligataires entamée en 2021 qui s’était globalement reprise

depuis le début de 2023. L’autre implication est le fait que le marché commence peut-être à anticiper une reprise à la hausse des taux d’inflation. Ceci compliquera d’autant plus la tâche des banques centrales.

Dans ce contexte, les marchés actions ont connu une nouvelle contraction de 0,68% pour l’indice Monde (MSCI World All Countries Index, en CHF, source Refinitiv). Les cours des matières premières ont en revanche poursuivi leur hausse en montant de 4,36% (Rogers Commodity Index, en CHF, source Refinitiv). Cette hausse pour le 4ème mois d’affilée devrait contribuer à maintenir une pression à la hausse sur les taux d’inflation.

Les classes d’actifs défensives terminent le mois de septembre à l’équilibre avec une baisse de 0,23% pour l’or (LBMA Gold Price, en CHF, source Investing.com), et une hausse de 0,21% pour les obligations internationales (FTSE World Government Bond Index, en CHF, source Refinitiv). Le maintien à l’équilibre de l’indice obligataire, malgré une hausse des taux obligataires, s’explique par le fait que la plupart des devises se sont renforcées face au franc suisse. En effet, suite au maintien « surprise » du taux directeur décidé par la Banque nationale suisse (BNS) lors de sa réunion du 21 septembre 2023, alors que la majeure partie du marché s’attendait à une nouvelle hausse, le franc suisse s’est globalement déprécié. Les actifs libellés en monnaies étrangères se sont donc tous appréciés, toutes choses étant égales par ailleurs.