Dans la célèbre pièce de Théâtre de Samuel Beckett, « en attendant Godot », les protagonistes attendent un certain Godot dont l’arrivée est sans cesse repoussée, et la pièce se termine sans que jamais Godot n’apparaisse. La même chose semble se passer avec l’attente de la baisse du taux directeur de la Réserve fédérale américaine (FED).

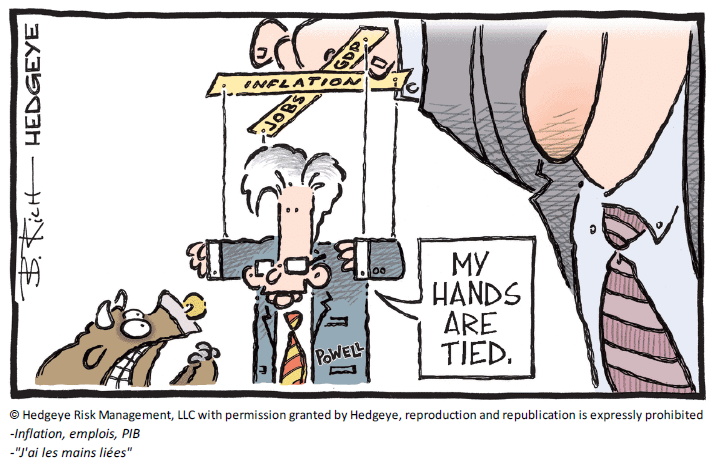

Les réunions de la FED et les interventions médiatiques de ses divers membres, dont principalement son président Jérôme Powell, s’enchainent mois après mois, avec toujours la même promesse en filigrane : « la baisse des taux c’est pour bien-tôt ». La dernière réunion de l’Institut monétaire américain, achevée le 20 mars 2024, n’a pas échappé à cette tendance. Une nouvelle fois, Monsieur Powell a laissé entendre que la baisse des taux c’est pour bientôt, attendons juste encore un peu a-t-il semblé dire. Car certes l’inflation est en baisse par rapport au plus haut atteint en juin 2022 (9,06% sur 12 mois), mais la FED veut être sûre que le taux de renchérissement se dirige bien vers l’objectif visé de 2% sur 12 mois (3,1% sur 12 mois, à fin février 2024). D’autant plus que les autres indicateurs économiques (emploi et PIB notamment), sans être euphoriques, sont encore loin d’être catastrophiques. Une scène similaire s’était jouée avec la réunion de la BCE, plus tôt dans le mois, le 7 mars 2024.

Ces nouvelles déceptions n’ont pas empêché les marchés de battre de nouveaux records, car si ni la FED, ni la BCE, n’ont baissé leur taux directeur cette fois-ci, ce sera sans doute pour la prochaine fois espère-t-on. Et donc, dans l’espoir des assouplissements monétaires à venir, pour le troisième mois d’affilé, la totalité des principales classes d’actifs ont terminé le mois de mars en hausse marquée. C’est ainsi que les actions internationales finissent le mois sur une performance de 5,14% (MSCI World All Countries Index, en CHF, source Refinitiv).

À priori de mauvais augure pour l’inflation, les matières premières ont également poursuivi leur hausse avec une performance de 5,93% (Rogers Commodity Index, en CHF, source Refinitiv) en mars. Les valeurs refuges terminent elles aussi le mois dans le vert, avec une hausse de 2,40% pour les obligations internationales (FTSE World Government Bond Index, en CHF, source Refinitiv) et de 10,22% pour l’or (LBMA Gold Price, en CHF, source Investing.com). Le métal jaune termine ainsi le mois sur un nouveau plus haut historique… Essaye-t-il de nous avertir de quelque chose ? En effet, on se rappellera que la dernière fois que l’or s’était mis à monter de manière importante, en 2020, les taux d’inflation avaient commencé à se renforcer peu de temps après, à la surprise quasi générale. Et comme le dit l’adage, « l’histoire ne se répète pas, mais a tendance à rimer ». Mais peut-être que « cette fois-ci c’est différent » pour reprendre un autre adage.

Contrairement à ses collègues, la Banque nationale suisse (BNS) a surpris les marchés en abaissant son taux directeur qui est passé de 1,75% à 1,50%. Elle a donc été la première des principales banques centrales à procéder à un assouplissement monétaire, le marché anticipant une première baisse seulement en juin de cette année. C’est tout le contraire de la Banque nationale japonaise (BoJ) qui a elle procédé à un premier resserrement, suite à sa réunion du 19 mars 2024, et est ainsi la dernière des banques centrales à le faire dans ce cycle.

En raison du retour de l’inflation à un niveau nettement inférieur au 2% visé (1,2% sur 12 mois, à fin février), le président de la BNS, Thomas Jordan, qui vient récemment d’annoncer son prochain départ de la direction, peut donc pousser un grand « cocorico » en procédant à ce premier assouplisse-ment. L’inflation en Suisse serait donc vaincue… mais l’est-elle déjà vraiment ? Car sur le premier trimestre de cette an-née, notre devise nationale a perdu 7,14% contre le dollar et 4,79% contre l’euro. Dans les deux cas, cela représente la majeure partie du gain réalisé par le franc contre ces deux devises en 2023. Or, c’était selon la plupart des analystes une des principales raisons du retour de l’inflation suisse à un ni-veau jugé acceptable en ce début d’année. Si la FED et la BCE tardent trop à procéder à une baisse de leur propre taux directeur, le franc risque d’accentuer ses pertes et ainsi participer à un retour de l’inflation suisse au-dessus de l’objectif.

Espérons donc que contrairement à Godot, l’attente de Jérôme ne se fera pas en vain !

Une nouvelle fois, le principal indicateur à surveiller dans les mois qui viennent est l’inflation, de son évolution dépendront les actions des banques centrales et leur impact sur les marchés.

Télécharger