Pour faire face à une inflation qui n’arrêtait pas de monter, les banques centrales ont commencé à remonter les taux d’intérêt en 2022. L’objectif affiché était de ralentir l’économie afin de réduire la demande et par ricochet les taux d’inflation. Le risque était que le ralentissement économique maitrisé que les grands argentiers cherchaient à provoquer ne se transforme en récession prononcée et non pas à « l’atterrissage en douceur » (ou « soft landing ») recherché.

Force est de constater que malgré les craintes de beau-coup d’analystes, le choc tant redouté ne s’est pas produit. Mis à part le stress sur certains établissements bancaires durant le premier trimestre de cette année, la situation semble en surface sous relatif contrôle. Les taux d’inflation sont en baisse constante, la croissance économique, bien qu’en ralentissement, reste globalement positive et le marché de l’emploi se porte encore insolemment bien.

Malgré tout, nous ne sommes pas encore revenus à une situation normale et les prochains mois risquent de montrer une poursuite de la dégradation, si ce n’est sa possible accélération. En effet, les indicateurs avancés continuent de se dégrader (notamment les indicateurs de production), alors que les taux d’inflation ne sont pas encore arrivés au niveau souhaité. Or, après une pause au mois de juin, suite à sa séance de juillet la Réserve fédérale américaine (FED) a une nouvelle fois relevé son taux directeur de 0,25%, le faisant passer à 5,50%.

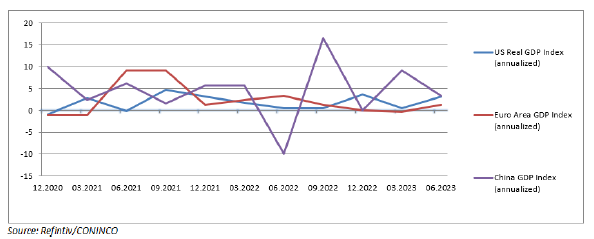

Lors de la conférence de presse qui a suivi cette séance des 25 et 26 juillet, Jérôme Powell, le président de la FED, a une nouvelle fois indiqué que sa priorité était un retour à une inflation de 2% et que selon lui cela n’arriverait pas avant 2025. Il a en outre douché les espoirs de ceux qui espéraient une première baisse de taux cette année déjà. La FED se montre cependant un peu plus positive sur l’évolution économique, puisqu’elle ne craint plus une possible récession comme c’était le cas lors de sa précédente réunion. La publication le 27 juillet du Produit intérieur brut (PIB) américain pour le 2ème trimestre est allé dans ce sens, puisqu’il est ressorti à 2,4% annualisé contre un consensus attendu de 1,8%.

Des constats similaires sont à faire pour l’Europe. Lors de sa réunion du 27 juillet, la Banque centrale européenne (BCE) a relevé son taux directeur de 0,25% pour le porter à 4,25%. La présidente de la BCE, Christine Lagarde, a en outre indiqué ne pas voir un retour à une inflation sous les 2% dans un avenir proche, mais qu’elle reste déterminée à l’y amener. Le PIB de la zone euro pour le 2ème tri-mestre, publié courant juillet et ressorti en hausse de 1,2% annualisé après sa légère contraction du premier trimestre et qui permet d’éviter une entrée officielle en récession.

Du côté de la Chine, la reprise économique continue à décevoir, avec une croissance du PIB de 3,2% annualisé durant le 2ème trimestre, après une hausse de 9,1% durant le 1er trimestre.

Dans ce contexte, après leur forte hausse en juin, les marchés actions ont encore grappillé quelques points en juil-let, avec une performance de 0,94% pour l’indice monde (MSCI World All Countries Index, en CHF, source Refinitiv). Les classes d’actifs défensives terminent le mois de juillet avec une nouvelle baisse de 2,57% pour l’or (LBMA Gold Price, en CHF, source Investing.com) et de 2,79% pour les obligations internationales (FTSE World Government Bond Index, en CHF, source Refinitiv).

Pour finir, les cours des matières premières ont accéléré leur hausse du mois précédent, avec une performance de 5,16% (Rogers Commodity Index, en CHF, source Refinitiv) en juillet. Si la reprise des cours des matières premières se confirme dans les mois qui viennent, la tendance de baisse des taux d’inflation risque de s’inverser alors qu’ils n’ont pas encore retrouvé le niveau recherché par les banques centrales.